【扶養に入るための収入要件とは】社会保険と税法の考え方の違いについてわかりやすく解説

扶養の考え方は、社会保険と税法とで異なります。パートタイマーやアルバイトを採用したとき「扶養の範囲内で働きたい」といわれるケースがありますが、それがどちらの扶養のことを指しているかにより満たすべき条件が違います。

今回は、いわゆる「扶養にはいるための収入要件」について、社会保険と税法の考え方を対比しながら解説します。

┃社会保険上の被扶養者と税法上の扶養親族

社会保険(健康保険・厚生年金保険)上の扶養家族を被扶養者といいます。配偶者が被扶養者に認定されると年金保険保険料と健康保険料の負担が免除されます。被扶養者認定されたのが配偶者以外の場合(例えば子供等)には健康保険料のみ免除されます。

税務上の扶養家族は納税者との続柄によって控除対象配偶者や控除対象扶養親族、老人扶養親族等に区分されます。

今回は、特に問い合わせの多い配偶者の取り扱いを中心に解説していきます。

*国税庁タックスアンサー(よくある税の質問)「No.1180 扶養控除」

┃社会保険上の被扶養者の定義

○社会保険上の扶養家族(被扶養者)とは

社会保険上の被扶養者に認定されたのが被保険者の配偶者の場合、年金保険保険料と健康保険料の負担が免除されます。被扶養者認定されるためには年間収入が130万円未満(60歳以上または障害者の場合は、年間収入180万円未満)で、以下の要件を満たす必要があります。

- ・同居の場合 収入が扶養者(被保険者)の収入の半分未満

- ・別居の場合 収入が扶養者(被保険者)からの仕送り額未満

年間収入130万円未満であっても事業所が社会保険適用拡大の対象となっている場合には、被扶養者認定を受けることはできず、自ら社会保険被保険者として資格取得することになるので注意が必要です。

○被扶養者になるための収入要件

ここでいう収入とは、向こう1年間の見込み年収のことをいい通勤手当も含みます。月額では108,333円以下が被扶養者認定の要件となりこの金額を超える場合には扶養には入れません。

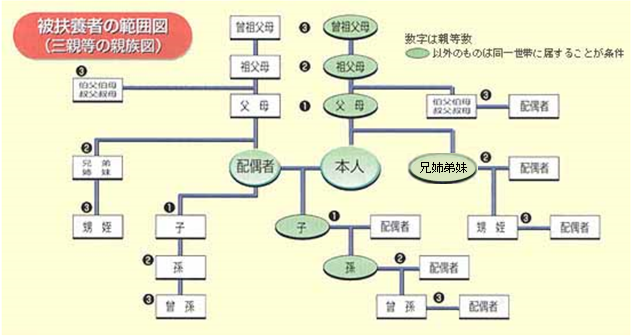

○被扶養者になるための範囲

被扶養者認定を受けるための範囲は、被保険者と同居しているかどうかによっても異なります。

ア.被保険者と同居している必要がない者

・配偶者

・子、孫および兄弟姉妹

・父母、祖父母などの直系尊属

イ.被保険者と同居していることが必要な者

・上記ア以外の3親等内の親族(伯叔父母、甥姪とその配偶者など)

・内縁関係の配偶者の父母および子(当該配偶者の死後、引き続き同居する場合を含む)

*日本年金機構「従業員(健康保険・厚生年金保険の被保険者)が家族を被扶養者にするとき、被扶養者に異動があったときの手続き」

┃税法上の扶養親族の定義

○税法上の扶養親族は配偶者と配偶者以外で異なる

税法上の扶養家族は、納税者との続柄や年齢などによって要件が異なります。納税者の配偶者を控除配偶者、それ以外の子供や親等を控除対象扶養親族等に区分します。

*国税庁タックスアンサー(よくある税の質問)「No.1180 扶養控除」

○税法上の控除対象配偶者

控除対象配偶者となるためには、その配偶者が給与収入のみの場合、年間収入が103万円以下であることが条件になります。納税者が夫、配偶者が妻とした場合、妻が年間の給与収入103万円を超えるとその超過した収入金額に応じて夫にかかる税金が上がります。ただし、配偶者の場合は配偶者特別控除が適用されるため給与収入103万円を超えたからといってすぐに大きく税額が上がるわけではありません。

妻が給与収入のみの場合、年間103万円を超えると段階的に納税者である夫の所得税が高くなっていき、2,016,000円以上になると配偶者特別控除の適用から外れます。

*国税庁タックスアンサー(よくある税の質問)「No.1195 配偶者特別控除」

○控除対象配偶者の収入要件

控除対象配偶者となるための収入要件は、給与収入だけであれば年間103万円以下です。年間103万円を超えた場合でも年間2,016,000円未満であれば配偶者特別控除が適用されます。

税法上の扶養を考えるときの収入とは、通勤手当などの非課税支給分を除き、1月から12月までの暦年の収入をいいます。また、納税者の所得金額によっても基準が異なるので注意が必要です。

┃社員から「扶養の範囲内で働きたい」と言われたら

パートタイマーやアルバイトを雇い入れたときに「扶養の範囲内で働きたい」と言われたらまずは社会保険のことを言っているのか税法のことを言っているのかを確認してみましょう。

そうすると本人も「扶養の範囲内から外れると控除される金額増えると聞いた」「扶養の範囲内を超えるとなんとなく損をする気がする」というように明確な理由がないことも少なくありません。そうした場合には、一般的な話として「社会保険上の年間130万円の基準」と「税法上の年間103万円の基準」を説明した上で、社会保険上の扶養から外れる方が影響が大きいことを説明してみるとよいでしょう。

そして、社会保険上の被扶養者認定のことを考慮するのであれば「年間130万円未満、月間108,333円以下」の範囲内で労働契約を締結することになります。

| 社会保険 | 税法 | |

|---|---|---|

| 年の考え方 | 向こう1年間 | 暦年(1月から12月) |

| 通勤手当の取り扱い | 含む | 非課税通勤費は除く |

┃まとめ

今回は、いわゆる「扶養にはいるための収入要件」について、社会保険と税法の考え方について解説しました。

ここでお伝えした内容は一般的なものであり、納税者の所得金額や給与以外の収入の有無によって条件が異なることには注意が必要です。税法上の扶養の考え方について詳しくは、顧問税理士の先生へご相談ください。