【401k・確定拠出年金とは】制度の基礎知識と企業型・個人型(ideco)とのちがいなどをわかりやすく解説

401k・確定拠出年金という制度を聞いたことがあるでしょうか。

401kや確定拠出年金、idecoなど名前は聞いたことがあったとしても、一般的にはまだあまり知られていないのが現状です。

ここでは、401k・確定拠出年金(以下「401k」といいます)の基礎知識と企業型・個人型(ideco)とのちがいなどを解説していきます。

┃日本の社会保険制度と年金制度の基礎知識

401kの中身に入っていく前に日本の社会保険制度と年金制度の基礎知識を確認していきたいと思います。

社会保険制度は、主に健康保険と年金保険があり個人の収入や国・地方自治体の財政状況などによって保険料が決まる仕組みになっています。

その社会保険料は年々増加しており、その理由として挙げられるのが少子高齢化の問題です。

年金制度においては、現役世代が収めた年金保険料を原資として高齢者世代に給付を行う方式(賦課方式)が取られており、このような方法が少子高齢化の影響を大きく受けています。

○増加する社会保険料の負担

国民健康保険や国民年金など個人の社会保険料負担も増加していますが、ここでは主に会社と会社勤めの人を中心に考えていきたいと思います。

会社(法人)であれば、社会保険は強制加入となっており、代表者1名や社員1名の会社であっても社会保険料の負担が発生します。

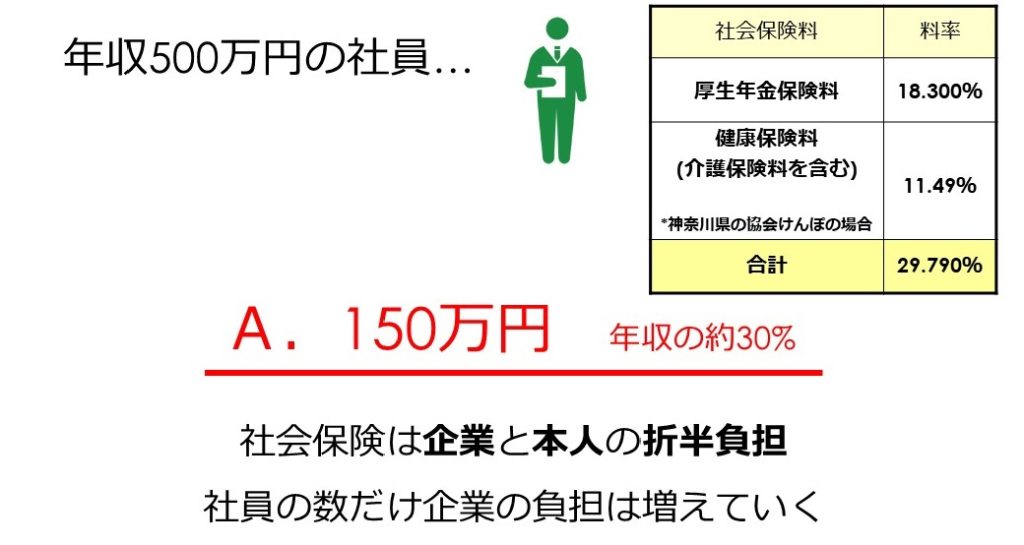

社会保険料は、会社と社員が折半負担(労使折半)することになっていて、社員数の増加や社員に対する報酬の上昇によって会社と社員それぞれの負担は増えていきます。

2022年度の社会保険料率は「厚生年金保険料率:18.3%」「健康保険率:11.49%(神奈川県/介護保険料率含む)」となっていて、社員に対して支払う給与の約30%の社会保険料負担が生じることになります。

例えば、年収500万円の社員であれば年間で約150万円、会社と社員がそれぞれ75万円の社会保険料を負担することになるのです。

【社会保険料のイメージ】

○公的年金制度の仕組み

現状の公的年金制度は、現役世代が収めた年金保険料を原資として高齢者世代に給付を行う方式になっています。

少子高齢化により現役世代が減り、高齢者世代が増えていることが原因で現役世代の負担が大きくなっています。

保険料の増額や年金の減額、受給開始年齢の繰り下げなど、様々な施策が実施されていますが抜本的な解決にはいたっていません。

年金だけでは老後の生活を維持できないといういわゆる「老後2000万円問題」が話題になったことを覚えている人も多いでしょう。

もちろん公的年金制度は、老齢年金だけではなく障害年金や遺族年金などもありますので不測の事態に備える保険という意味で重要な制度であることは間違いありません。

しかし、老齢で働けなくなるというリスクに対しては年金だけでは足りないことは明らかです。

○国が推進する401k

公的年金制度だけでは国民の老後の生活を支えることが難しい中で国が推進しているのが401k・確定拠出年金です。

貯蓄から投資へという方針のもとNISA(少額投資非課税制度)やideco(個人型確定拠出年金)といった制度が導入されましたが企業型401k(確定拠出年金)もその一つです。

これらの制度は、税制の優遇措置が取られたり年末調整や確定申告時に社会保険料控除を受けられたりするなど様々なメリットがあります。

金融機関に貯蓄をしていてもほとんど金利が付かないばかりか物価上昇などにより現金の価値は下落していきます。

そのように金融機関に寝かせている貯蓄を投資に回すことにより国民それぞれの自助努力によって老後の資産を確保して欲しい、というのが国の施策の狙いです。

┃401k・確定拠出年金とは

401kとは、今の自分が未来の自分の為に積立てる「じぶん年金」です。

よく、年金制度のことを2階建てと理解している人がいますが今の年金制度はさらに複雑になっており、加入する制度によっては3~4階建てで備えている人もいます。

お伝えしたとおり、国は国民一人一人の自助努力によって老後の資金を準備することを求めており、そのための制度の一つが401kです。

○企業型401kは優遇措置のメリットが大きい

NISA(少額投資非課税制度)やideco(個人型確定拠出年金)など様々な制度がある中で特に優遇措置のメリットが大きいのが企業型401kです。

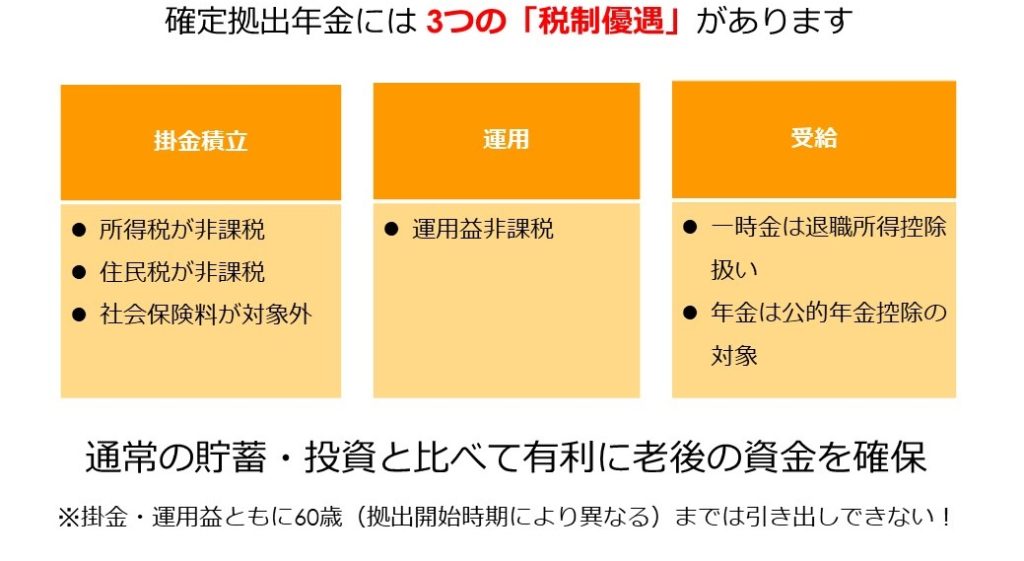

NISAと同様に運用益が非課税で、idecoよりも運用の限度額が大きく、会社に勤めている人であれば所得税と住民税が非課税になります。

給与の一部を401kの拠出金に充てることによって社会保険料にも影響を与えますがこれについては、将来の年金額や傷病手当金などの保険給付にも関わってくるため慎重に判断することが重要です。

【401k・確定拠出年金の優遇措置】

┃企業型・個人型(ideco)のちがい

確定拠出年金(401k)には、「個人型(通称ideco)」と「企業型」の2種類があります。

個人型の方が実際に運用していたり聞いたことがあったりする方も多いかもしれませんが企業型に関しては認知度がそれほど高くないのが現状です。

その理由は、企業型401kが大企業を中心に広まっている制度であることが考えられます。

企業型401k は、会社にとってのメリットは大きいものの取り扱う金融機関にとっては、手数料が低いため中小規模の事業者に対して勧めてくることがあまりありません。

また、金融機関や証券会社によっては加入者が30名以上いないと引き受けないなどの基準があることも少なくないようです。

しかし、最近では少しずつではありますが中小規模の事業者でも制度を導入する会社が増えています。

○企業型の方が掛金上限額が大きい

個人型よりも企業型の方が掛金上限額が高いのも特徴の一つです。掛金上限額が高ければその分、多くの金額を投資に回すことができるので運用益も大きくなることが予想されます。

・掛金上限額は、「個人型:23000円」「企業型:55000円」

○企業型なら手数料は会社負担

個人型であれば、受け取った報酬から掛金を拠出し、手数料を支払うことになりますが、企業型であれば手数料等も会社負担で経費計上することができます。

・企業型であれば手数料は会社負担

┃401k・確定拠出年金をおすすめする理由

ここまで、401kのメリットを中心にお伝えしてきましたが投資運用するため当然のことながら運用がうまくいかなければ元本割れするデメリットもあります。

しかし401kに関しては元本保証の投資商品を用意されていますので、元本保証の投資商品を選択したとしても税制優遇措置を受けられることなどを考えれば貯蓄をしているだけよりもメリットの方が大きいと考えられます。

○経営者こそ企業型で運用するべき

経営者自身の資産運用や退職金準備としても企業型401kは有効です。

今まで、個人型しかやっていなかったのであれば企業型401kに乗り換えることをお勧めします。

個人型の場合、受け取った役員報酬の中から掛金を拠出し、手数料を支払うわけですが企業型確定拠出年金であれば掛金も手数料も福利厚生費として支出できるといったメリットがあります。

○人材採用力と定着力アップにつながる

中小企業では、退職金制度を整備している会社は少なく、その理由としては退職金原資を準備することが難しいということが挙げられます。

企業型401kであれば、制度だけ準備してあげて退職金原資を積み立てるかどうかは社員の裁量に委ねることができます。

会社としては、退職金原資として人件費を増大させることなく退職金制度を導入することができるのです。

「退職金制度がある」というだけで採用でアピールポイントになったり、社員の将来を一緒に考えるという姿勢が定着力アップになったりすることが考えられます。

┃小規模事業者や社長一人法人でも導入できるプランのご案内

401k・確定拠出年金の基礎知識と企業型・個人型・idecoとのちがいなどをお伝えしてきましたが、401k、特に企業型401kのメリットや個人型とのちがいなどについてご理解いただけたのではないでしょうか。

これまで大企業を中心に広がってきた企業型401kですが、社長一人法人や社員数が比較的少ない中小企業にもメリットが大きい制度であると感じたと思います。

しかし、実際に導入をしようと思っても厚生局に提出するための申請書類の作成や就業規則の整備、給与明細や賃金台帳の調整など多くの事務手続きが必要になります。

また、加入者30名以下の会社の401k導入を受け付ける金融機関や証券会社が少ないなどの課題もありますが、社会保険労務士法人GOALが導入をサポートするプランでしたら、社長一人の法人からでも導入が可能です。

401k・確定拠出年金の導入に関する無料相談も受け付けておりますのでまずは、お問い合わせフォームからご連絡ください。